在經(jīng)濟(jì)全球化浪潮下,跨境金融活動(dòng)日益頻繁。無(wú)論是企業(yè)拓展海外市場(chǎng),還是個(gè)人進(jìn)行境外投資,都不可避免地會(huì)接觸到 FATCA(美國(guó)海外賬戶(hù)稅收合規(guī)法案)和 CRS(共同申報(bào)準(zhǔn)則)。

CRS 是由經(jīng)濟(jì)合作與發(fā)展組織(OECD)推出,旨在推動(dòng)各國(guó)之間的稅務(wù)信息自動(dòng)交換。其運(yùn)作模式是,金融機(jī)構(gòu)按照一定的標(biāo)準(zhǔn)識(shí)別非居民賬戶(hù),并將這些賬戶(hù)的相關(guān)信息報(bào)送給本國(guó)稅務(wù)機(jī)關(guān),再由稅務(wù)機(jī)關(guān)與其他國(guó)家進(jìn)行信息交換。

FATCA是一項(xiàng)美國(guó)法案,目的是防止美國(guó)納稅人利用海外賬戶(hù)逃避稅收。它要求定義范圍以?xún)?nèi)的外國(guó)金融機(jī)構(gòu)(FFI)和部分非金融外國(guó)實(shí)體報(bào)告其美國(guó)賬戶(hù)持有人所持有的外國(guó)資產(chǎn)。

法規(guī)影響及合規(guī)義務(wù)

1.CRS 申報(bào)主體

對(duì)于CRS來(lái)說(shuō),CRS 要求參與CRS 的司法管轄區(qū)的金融機(jī)構(gòu)(FI)根據(jù)當(dāng)?shù)胤山⒁惶渍吆统绦颍瑢?duì)在本機(jī)構(gòu)開(kāi)立的相關(guān)賬戶(hù)進(jìn)行盡職調(diào)查,識(shí)別非居民金融賬戶(hù),記錄并報(bào)送非居民金融賬戶(hù)相關(guān)信息。

金融機(jī)構(gòu)通常包括:托管機(jī)構(gòu)、存款機(jī)構(gòu)、投資實(shí)體(例如基金或者基金管理人)和特定保險(xiǎn)公司。

2.FATCA 申報(bào)主體

FATCA 則要求外國(guó)金融機(jī)構(gòu)(FFI)在美國(guó)國(guó)稅局(IRS )網(wǎng)站上進(jìn)行注冊(cè),并同意向IRS 報(bào)告有關(guān)其美國(guó)賬戶(hù)的相關(guān)信息,這其中包括擁有美國(guó)所有者的外國(guó)實(shí)體的賬戶(hù)。

外國(guó)金融機(jī)構(gòu)包括但不限于存款機(jī)構(gòu),托管機(jī)構(gòu),投資實(shí)體(例如基金)以及有現(xiàn)金價(jià)值的產(chǎn)品或年金的特定保險(xiǎn)公司。

3.合規(guī)義務(wù)

若實(shí)體在CRS下被分類(lèi)為金融機(jī)構(gòu)(FI)或在FATCA下被分類(lèi)為外國(guó)金融機(jī)構(gòu)(FFI),則需要:

?與稅務(wù)居住地的稅務(wù)機(jī)關(guān)注冊(cè)并申請(qǐng)獲得“全球中間機(jī)構(gòu)識(shí)別碼"(GIIN);

?對(duì)金融賬戶(hù)和賬戶(hù)持有人進(jìn)行盡職調(diào)查;

?每年向稅務(wù)機(jī)關(guān)申報(bào)相關(guān)信息。

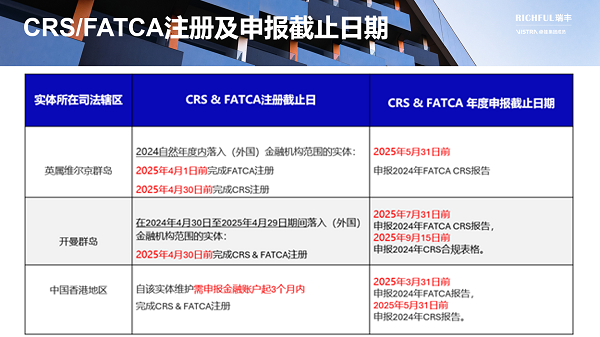

4.注冊(cè)及申報(bào)截止日期

全球監(jiān)管升級(jí)

在FATCA和CRS的框架下,合規(guī)義務(wù)至關(guān)重要。

近期,全球各地監(jiān)管機(jī)構(gòu)加大了對(duì)CRS合規(guī)的監(jiān)管力度。例如,開(kāi)曼群島稅務(wù)信息管理局此前已向未按時(shí)完成2023年度CRS申報(bào)的實(shí)體發(fā)出了違規(guī)通知,要求這些實(shí)體在規(guī)定期限內(nèi)完成申報(bào)。同樣,英屬維爾京群島國(guó)際稅務(wù)管理局也向已申請(qǐng)F(tuán)ATCA GIIN號(hào)碼但未進(jìn)行CRS注冊(cè)的實(shí)體發(fā)出了問(wèn)詢(xún)函,提醒這些實(shí)體,如果它們屬于金融機(jī)構(gòu),應(yīng)及時(shí)完成CRS注冊(cè)并按時(shí)提交申報(bào)。

這些舉措表明,監(jiān)管機(jī)構(gòu)正在加強(qiáng)對(duì)CRS合規(guī)的監(jiān)督,以確保金融機(jī)構(gòu)遵守相關(guān)報(bào)告義務(wù)。未遵守FATCA和CRS相關(guān)規(guī)定的機(jī)構(gòu)可能面臨嚴(yán)厲的經(jīng)濟(jì)處罰。

未履行合規(guī)義務(wù)的處罰

金融機(jī)構(gòu)若未能滿(mǎn)足CRS/FATCA下的相關(guān)義務(wù),監(jiān)管機(jī)構(gòu)有權(quán)做出相應(yīng)處罰,具體包括但不限于以下幾種:

1.罰款

未按時(shí)完成CRS申報(bào)或注冊(cè)的機(jī)構(gòu)可能被處以經(jīng)濟(jì)罰款。罰款金額因司法管轄區(qū)不同而有所差異,通常根據(jù)違規(guī)的嚴(yán)重程度和持續(xù)時(shí)間而定。例如,開(kāi)曼群島對(duì)未按時(shí)完成CRS注冊(cè)的實(shí)體,罰款高達(dá)37,500開(kāi)曼元(人民幣約32.5萬(wàn)元)。

2.列入不合規(guī)名單

未履行FATCA或CRS義務(wù)的機(jī)構(gòu)可能被列入監(jiān)管機(jī)構(gòu)的不合規(guī)名單,這會(huì)影響其聲譽(yù)和業(yè)務(wù)關(guān)系。

3.喪失稅收協(xié)定優(yōu)惠

在某些情況下,未遵守FATCA或CRS義務(wù)的機(jī)構(gòu)可能喪失享受稅收協(xié)定優(yōu)惠的資格。

4.賬戶(hù)凍結(jié)或關(guān)閉

對(duì)于未履行FATCA義務(wù)的金融機(jī)構(gòu),美國(guó)國(guó)稅局(IRS)可能要求其合作的美國(guó)金融機(jī)構(gòu)凍結(jié)或關(guān)閉相關(guān)賬戶(hù)。

5.法律訴訟或刑事責(zé)任

在極端情況下,嚴(yán)重或故意違規(guī)行為可能導(dǎo)致法律訴訟,甚至追究刑事責(zé)任。

6.業(yè)務(wù)限制

某些司法管轄區(qū)可能對(duì)未合規(guī)的機(jī)構(gòu)施加業(yè)務(wù)限制,例如限制其開(kāi)展特定金融活動(dòng)。

7.審計(jì)和調(diào)查

未合規(guī)的機(jī)構(gòu)可能面臨監(jiān)管機(jī)構(gòu)的審計(jì)或調(diào)查,增加額外的合規(guī)成本和負(fù)擔(dān)。

RICHFUL瑞豐見(jiàn)解及行動(dòng)建議

FATCA 和 CRS 合規(guī)并非可有可無(wú)的選項(xiàng),而是在跨境金融領(lǐng)域生存和發(fā)展的必備條件。只有跨越這道隱形門(mén)檻,才能在國(guó)際經(jīng)濟(jì)舞臺(tái)上穩(wěn)健前行,避免因違規(guī)而遭受沉重的代價(jià)。無(wú)論是企業(yè)還是個(gè)人,都應(yīng)高度重視,積極行動(dòng),確保自身的合規(guī)運(yùn)營(yíng)。

RICHFUL瑞豐可以為您提供全面的FATCA/CRS合規(guī)服務(wù),包括前期實(shí)體分類(lèi)、注冊(cè)、年度申報(bào)以及后續(xù)的FATCA/CRS注銷(xiāo)。如果您已經(jīng)設(shè)立或者正在運(yùn)營(yíng)BVI/開(kāi)曼/香港基金或基金管理人,F(xiàn)ATCA/CRS事項(xiàng)則與您密切相關(guān),請(qǐng)留意您是否已經(jīng)合理安排FATCA/CRS工作,避免因不合規(guī)事項(xiàng)而產(chǎn)生罰金。

如果您仍然不確定實(shí)體是否落入CRS/FATCA范圍,或者需要我們協(xié)助注冊(cè)/申報(bào)等合規(guī)事宜,請(qǐng)盡快聯(lián)系為您提供專(zhuān)屬服務(wù)的RICHFUL瑞豐客戶(hù)經(jīng)理,以尋求支持,我們將竭誠(chéng)為您服務(wù)。